Reseña histórica

Paralelamente a la modernización de las transferencias de alto valor, el BCRP y los bancos locales emprendieron la tarea de desarrollar una Empresa de Servicio de Canje y Compensación (ESEC), la misma que fue constituida como empresa privada con el nombre de Cámara de Compensación Electrónica (CCE). En julio del 2000 el BCRP emitió el Reglamento General de los Servicios de Canje y Compensación normado por la Circular N° 022-2000-EF/90, el cual estableció las normas generales para los diferentes instrumentos compensables, y el Reglamento de las Cámaras de Canje y Compensación de Cheques, Circular N° 023-2000-EF/90, que determinó las regulaciones para la compensación de cheques, como primer instrumento compensable a través de la CCE.

La introducción de la compensación electrónica de cheques, a partir de noviembre del 2000, sustituyó a la antigua cámara administrada por el BCRP, la cual procesaba los cheques en forma manual. La creación de la CCE agilizó los procedimientos operativos del canje y compensación de cheques. La liquidación de un cheque depositado en Lima se redujo de D+2 (dos días) a D+1 (un día), con lo cual los usuarios disponen del efectivo en menos tiempo. Asimismo, la aplicación del nuevo esquema permitió que el BCRP elimine su exposición al riesgo de liquidación por la compensación de cheques.

El 14 de febrero del 2001, el BCRP emitió el Reglamento de las Cámaras de Compensación de Transferencias de Crédito, Circular N° 005-2001-EF/90, el cual establece las regulaciones concernientes al proceso de compensación y liquidación de las transferencias de crédito. Este instrumento compensable permite que los clientes de los bancos transfieran montos hasta un límite por moneda establecido por el BCRP.

El 17 de abril de 2002, se culminó con el proceso de incorporación de las plazas de provincias al canje a nivel nacional. El proceso de canje nacional permitió que definitivamente el ciclo del cheque culmine en D+1, independientemente de la plaza donde se deposite o se gire un cheque. Antes de la implementación de este sistema, en aquellos lugares en los que el BCRP no tenía sucursales, la liquidación de un cheque podía demorar hasta 15 días.

Además de las regulaciones antes mencionadas, el BCRP publicó el Reglamento de las Cámaras de Compensación de Débitos Directos (Circular N° 024-2001-EF/90) el 12 de octubre del 2001 y el Reglamento de la Compensación de Letras de Cambio y Cuotas de Crédito (Circular N° 017-2002-EF/90) el 16 mayo del 2002. Estos instrumentos compensables no se encuentran en operación.

En el 2006 se realizaron modificaciones al Reglamento General de los Servicios de Canje y Compensación, Reglamento de las Cámaras de Canje y Compensación de Cheques y al Reglamento de las Cámaras de Compensación de Transferencias de Crédito (Circular N° 21-2006-BCRP, Circular N° 022-2006-BCRP y Circular N° 09-2006-BCRP; respectivamente). En el 2009 se deja sin efecto la Circular N° 09-2006-BCRP, siendo reemplazada por la Circular N° 022-2009-BCRP.

En el año 2007 se estableció un procedimiento estandarizado para agilizar el proceso de evaluación para el acceso de las empresas financieras no bancarias (EFNB) a la CCE, que se basa en la clasificación de riesgo. Así, dichas entidades debían contar con clasificaciones iguales a "B" o superior por un período no menor de 12 meses para participar en los servicios de presentación de cheques para cobrar y en la compensación de transferencias de crédito.

En 2010 se modificó el Reglamento de Transferencias de Crédito mediante la Circular N° 028-2010-BCRP que incrementó a S/. 310 000 y US$ 60 000 el monto máximo por operación.

Posteriormente, la Circular N°011-2011-BCRP incluyó una sesión adicional de Compensación de Transferencias de Crédito y establece un plazo máximo de 30 minutos para acreditar los fondos en la cuenta del Cliente Receptor.

A fines de 2014, el Directorio del Banco Central acordó modificar el procedimiento estandarizado para evaluar el acceso de nuevos participantes a la CCE, estableciendo una clasificación de riesgo C+ o superior al momento en que las EFNB presenten su solicitud.

En setiembre de 2015, el BCRP emitió el Reglamento de las Cámaras de Compensación de Transferencias Inmediatas, Circular N° 035-2015-BCRP, el cual regula el proceso de compensación y liquidación de dicho instrumento de pago. Al respecto, el Directorio del Banco Central acordó considerar que las EFNB que accedan a la CCE podrán participar también en la compensación de Transferencias Inmediatas.

En diciembre de 2019, se actualizó el Reglamento de las Empresas de Canje y Compensación (ESEC) y de los Servicios de Canje y Compensación (Circular 029-2019-BCRP), para precisar los tipos de acceso a una ESEC, consolidar y actualizar la regulación de las ESEC y los servicios que brindan, que estaba contenida en diversas normas.

Asimismo, en noviembre de 2020 se actualizó la regulación del Servicio de Compensación de Transferencias Inmediatas mediante la Circular 030-2020-BCRP, para regular el servicio que ahora se ofrece bajo el esquema 24x7 (24 horas todos los días de la semana), eliminando el rezago temporal asociado al uso de otros instrumentos de pago y otorgando mayor seguridad y eficiencia en la entrega de los fondos. Asimismo, se mejora la comunicación entre los Participantes, porque estos pueden verificar la información de los clientes, los importes transferidos, el estado de la operación y la culminación de la transferencia de fondos.

En agosto de 2021, se emitieron los Reglamentos del Servicios de Canje y Compensación de Cheques (Circular Nº 020-2021-BCRP), y del servicio de Compensación de Transferencias de Crédito (Circular Nº 021-2021-BCRP), en ambos casos, para consolidar las normas que los venian regulando y adecuarlos a lo establecido en la Circular Nº029-2019-BCRP (Reglamento de las ESEC).

El Reglamento del Servicio de Canje y Compensación de Cheques establece un plazo máximo de 30 minutos para que el Participante Receptor acredite los fondos en la cuenta del Cliente Receptor, y explicita el procedimiento para la presentación de cheques en oficinas no conectadas electrónicamente a las ESEC.

El Reglamento del Servicio de Compensación de Transferencias de Crédito incrementa los límites para los montos a transferir a S/420 mil en moneda nacional y US 75 mil en moneda extranjera.

Ambos Reglamentos modifican los horarios de compensación y liquidación permitiendo adelantar la entrega de fondos al cliente receptor, se explicita que si la ESEC contrata servicios de terceros para el desarrollo de sus funciones, es responsable de los procesos que encargue, debiendo asegurarse de que los terceros contratados cumplan con las normas vigentes y, la obligación de informar al BCRP sobre los proyectos de modificación de sus plataformas tecnológicas, las cuales serán autorizadas por el BCRP. Asimismo, los Participantes deben informar a las ESEC sobre cambios en su plataforma, quienes podrán autorizarlos, informando de ello al BCRP.

Durante 2023 el Banco Central acordó permitir a las empresas emisoras de dinero electrónico y las cooperativas de ahorro y crédito el acceso limitado a los servicios de compensación de las ESEC, siempre y cuando cumplan los requisitos establecidos en el Portal del Banco Central.

Importancia y objetivos

En el Perú varias instituciones bancarias se asociaron para formar la CCE S.A., institución privada con la función de administrar la compensación de cheques, transferencias, débitos directos, cuotas de crédito y letras de cambio.

Antes de la implantación de la CCE, el BCRP administraba la cámara de compensación de cheques. En dicha cámara el canje era manual; los cheques se intercambiaban en las instalaciones del BCRP. El proceso no permitía reducir el plazo de liquidación de los cheques a los estándares internacionales, ni tampoco introducir otros instrumentos de pagos más eficientes.

Los principales cambios que se introdujeron con la creación de la cámara electrónica fueron:

- Sustituir intercambios manuales de información por procesos automáticos de transmisión electrónica, los cuales permitieron reducir los costos que el sector financiero enfrentaba por procesar pagos de bajo valor en forma manual;

- Permitir que se estableciera el canje de cheques único a nivel nacional. La compensación y liquidación se centraliza en Lima y culmina en D+1 (al día siguiente de depositado el cheque);

- Permitir el incremento de las operaciones bancarias producto del aumento de los servicios ofrecidos por los bancos, generando nuevas oportunidades de ingresos para el sistema financiero;

- Introducir nuevos instrumentos compensables además del cheque, tales como las transferencias de crédito (para pagos correspondientes a transferencias ordinarias, a cuenta de tarjetas de crédito, pagos de haberes, pagos a proveedores y abonos de pagos por compensación de tiempo de servicios (CTS)).

Es importante anotar, que en la actualidad todo el proceso de canje de cheques a nivel nacional se ha centralizado en Lima. Esto es así, para todos los cheques depositados y girados en las plazas donde hay intercambio físico (67 plazas, incluyendo Lima). En las plazas de provincias solamente se realiza el intercambio físico de cheques presentados y rechazados. Estas últimas plazas transmiten en línea a su oficina matriz (Lima), la información electrónica de los datos correspondientes a los cheques a favor y de los cheques rechazados. Posteriormente, el centro de transmisión del banco respectivo envía a la CCE la información de los cheques recibidos a nivel nacional.

Instrumentos compensables por la CCE

La CCE compensa determinados instrumentos de pago de bajo valor ("retail payments"), los que se caracterizan por ser de bajo valor individual y por representar un gran número de transacciones, lo cual los hace instrumentos masivos.

Cheques

El cheque es un instrumento de débito que representa la orden de cargo sobre una cuenta determinada.

En general, si un cheque es depositado en una empresa del sistema finaciero el día D, durante el horario de oficina, la liquidación interbancaria de este cheque culminará el día D+1 de acuerdo con el horario establecido en la regulación vigente con el abono en la cuenta del Participante que resulte acreedor de la compensación.

El cheque dejó de ser uno de los medios de pago más utilizado y sigue la tendencia de varios países a su menor uso porque puede demorar su conversión en efectivo (flotante), y por el riesgo de no poder cobrarse al momento de su presentación por falta de fondos o por falsificación.

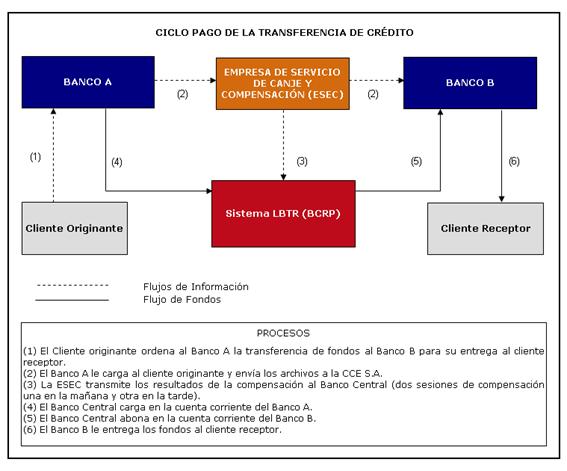

Transferencias de crédito

Es la orden de pago para transferir fondos a favor de la cuenta de un beneficiario. El ordenante tiene que disponer necesariamente de fondos suficientes en su cuenta, por lo que, a diferencia del cheque, no existe el riesgo de rechazo por falta de fondos. Además, a través de este instrumento, el cliente de un banco puede transferir fondos desde su cuenta hacia la cuenta de un beneficiario en otra entidad bancaria, sin necesidad de trasladar el efectivo desde su banco al banco del beneficiario.

Con las Transferencias de Crédito se pueden realizar los siguientes pagos:

- Transferencias ordinarias (transferencia entre cuentas);

- Pagos a cuenta de tarjetas de crédito;

- Pagos de haberes;

- Pagos a proveedores;

- Abonos de pagos de compensación por tiempo de servicios (CTS)

La CCE procesa los pagos con este instrumento en tres sesiones de compensación y liquidación. A diferencia del cheque, en el que la disponibilidad de fondos se obtiene al día siguiente (D+1), si una persona realiza un pago con transferencias de crédito en la segunda y tercera sesión, la disponibilidad de los fondos ocurre en el mismo día en que se ordena el pago (D).

Transferencia Inmediata

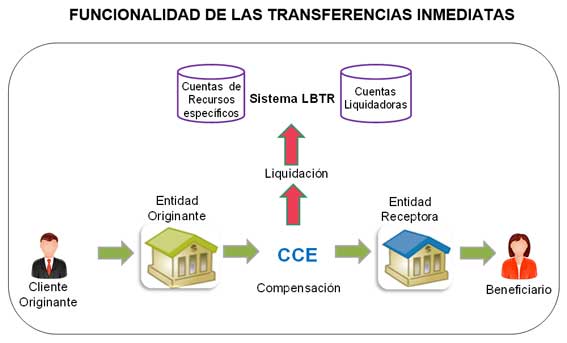

Las Transferencias Inmediatas permiten el envío de fondos entre clientes de diferentes Participantes, con la ventaja de que el cliente receptor recibe los fondos en tiempo casi real. Su operatividad se basa en un esquema de cuentas especiales (Cuentas de Recursos Específicos) cuyos fondos se constituyen cada día, mediante transferencias de fondos de las Cuentas Liquidadoras de los Participantes en el Sistema LBTR, para garantizar la liquidación de las obligaciones de los Participantes.

Las Transferencias Inmediatas se procesan en un esquema 24x7 (24 horas todos los días de la semana), eliminan el rezago temporal asociado al uso de otros instrumentos de pago y otorgan mayor seguridad y eficiencia en la entrega de los fondos. Asimismo, mejora la comunicación entre los Participantes, porque pueden verificar la información del beneficiario de la operación, el importe transferido, el estado de la operación y la culminación de la transferencia de fondos. El límite máximo establecido para una Trasferencia Inmediata es de S/ 30 mil y US$ 10 mil para operaciones en soles y dólares respectivamente.

El siguiente esquema describe la funcionalidad de este nuevo instrumento de pago.

- Las Cuentas de Recursos Específicos se constituyen en dos monentos del ciclo (día y noche), mediante transferencias de fondos de las Cuentas Liquidadoras de los Participantes en el Sistema LBTR.

- El Cliente Originante ordena al Participante Originante que transfiera fondos hacia la cuenta de un Cliente Receptor (beneficiario).

- El Participante Originante envía una consulta al Participante Receptor para que valide la cuenta del beneficiario.

- Confirmada la información de la cuenta del beneficiario, el Participante Originante genera la orden de transferencia; para ello envía la orden a la CCE.

- La CCE valida la información, la procesa, reserva los fondos equivalentes en la Cuenta Operativa (que debe ser, en todo momento equivalente a la cuenta de recursos específicos, día o noche según corresponda) del Participante Originante y retransmite la orden al Participante Receptor.

- El Participante Receptor valida los datos y autoriza la orden de transferencia.

- El Participante Receptor envía mensaje de respuesta a la CCE confirmando la autorización y abona los recursos al beneficiario.

- La CCE envía el mensaje de respuesta del Participante Receptor al Participante Originante.

- Finalmente, el Participante Originante recibe el mensaje, lo procesa y da conformidad al Cliente Originante.

Cabe agregar que el ciclo se inicia a las 4 de la tarde de un día hábil y termina el día hábil siguiente, cubriendo cualquier día no hábil (feriado o fin de semana). El servicio incluye, en días hábiles, un proceso de Compensación, un proceso de Liquidación y dos momentos para que los Participantes constituyan fondos en sus cuentas de Recursos Específicos para respaldar sus operaciones durante el día, la noche y los días no hábiles.